教育ローンとは?国と民間金融機関の比較や金利相場、奨学金との違いを解説

2022年05月31日

教育資金が足りないときに頼りになるのが教育ローン。主に国の教育ローンと銀行などの民間金融機関の教育ローンがあり、それぞれ対象となる用途や金利、上限額などが異なります。今回は国と銀行の教育ローンを徹底比較するとともに、金利相場や選び方、奨学金との違いについて解説。低金利の教育ローンを探せる便利なサービスも紹介します。

目次

教育ローンは教育資金に幅広く対応

教育ローン(学資ローン)は用途を教育資金に限定したローンです。用途の具体的な範囲はプランによって異なりますが、その多くは入学金や授業料など直接学校に支払うためだけでなく、通学の定期券代や一人暮らしに必要な費用など、教育に必要なさまざまな出費に対応しています。

金利は、カードローンやフリーローンのような用途を限定していないローンより低めです。また、据置期間を設定できる場合が多く、元本の返済を子どもの卒業後に先送りすることも可能です。

国の教育ローンと民間金融機関の教育ローンの違い

教育ローンには、国の教育ローン(日本政策金融公庫の教育一般貸付)と銀行や信用金庫などが取り扱う民間金融機関の教育ローンがあります。

| 国の教育ローン | 民間金融機関の教育ローン | |

| 融資限度額 | 子ども1人あたり350万円(一定の要件※1に該当する場合、上限450万円まで) | 金融機関ごとに異なる |

| 金利(令和5年3月1日現在) | 固定金利1.95%(一定の要件※2を満たせば1.55%) | 変動または固定金利1.5~3.5%程度 |

| 返済期間 | 15年(一定の要件※2を満たす人は18年以内) | 金融機関ごとに異なる |

| 受け取り方法 | 必要な額を一括で借り入れ | 一括または必要な都度借り入れ |

| 融資実行までの期間 | 20日程度(10月~3月はさらに日数がかかる) | 数日~10日程度 |

※2:交通遺児家庭、母子家庭、父子家庭、世帯年収200万円(所得132万円)以内の方または子ども3人以上の世帯かつ世帯年収500万円(所得356万円)以内の方

それぞれの教育ローンの特徴について詳しく見ていきましょう。

国の教育ローンは低金利で固定金利

国の教育ローンは民間金融機関に比べて金利が低めです。また、固定金利のため毎月の返済額は完済まで変わらず、安定的に返済できます。

中学卒業以上の子どもの教育資金として利用でき、対象となる学校は下記の通りです。

- 大学、大学院(法科大学院など専門職大学院を含む)、短期大学

- 専修学校、各種学校(予備校、デザイン学校など)

- 高等学校、高等専門学校、特別支援学校の高等部

- 外国の高等学校、短期大学、大学、大学院、語学学校など

- その他職業能力開発校などの教育施設

なお、国の教育ローンを扱う日本政策金融公庫は「一般の金融機関がおこなう金融を補完すること」を目的とした公的金融機関です。教育一般貸付も教育費の負担軽減や教育の機会均等を目的にしているため、ひとり親家庭や所得が少ない家庭に対して金利や保証料の優遇措置があるのも特徴です。

民間金融機関の教育ローンはサービスが充実

銀行など民間金融機関の教育ローンは、国の教育ローンに比べると金利はやや高めです。しかし、WEBからの申し込みや給与口座の利用などで優遇金利が適用されることも多く、国の教育ローンとほぼ変わらない金利で借りられる場合もあります。

また、借り方が選べたり団体信用生命保険を付けられたりと、国の教育ローンにないメリットも多いです。

国の教育ローンのメリット・デメリット

公共と民間という違いから、国の教育ローンと民間金融機関の教育ローンは異なる特徴を持っています。それぞれメリットとデメリットに分けて見ていきましょう。

国の教育ローンのメリットは低金利&固定金利

国の教育ローンには次のようなメリットがあります。教育費の負担軽減や教育の機会均等を目的としていることから、特にひとり親家庭や所得の低い方に対して手厚くなっています。

- 金利が低めで固定金利

- 年収が低くても申し込める

- ひとり親世帯や低所得世帯はさらに低金利

国の教育ローンの金利は2023年3月現在1.95%で、固定金利としては低めです。固定金利のため、毎月の返済額が増える心配がないのもメリットです。

また、民間金融機関の教育ローンは審査基準に最低年収が設定されており、一般的に200万円以下だと借り入れできません。しかし、国の教育ローンは年収の下限は決められておらず、返済可能であれば収入の少ない人でも融資を受けやすくなっています。

さらに、交通遺児家庭やひとり親家庭、所得が少ない家庭などは金利や保証料の優遇があるため、適用される方にとっては大きなメリットといえるでしょう。

国の教育ローンのデメリットは手続きに時間がかかる

国の教育ローンには次のようなデメリットがあります。

- 入金までに時間がかかる

- 民間金融機関の教育ローンより用途の範囲が狭い

- 原則連帯保証人が必要

- 年収に上限がある

国の教育ローンは、民間金融機関に比べると手続きに時間がかかります。申し込みから審査結果が出るまでに10日前後、入金にはさらに10日前後かかるうえ、申し込みが殺到する10月から3月はさらに多くの日数を要します。このため、融資を受けたい時期の2~3ヵ月前に申し込む必要があります。

用途の範囲は、高校や大学、専門学校などの学費や受験費用、在学のためのアパート代などで、塾や習い事の費用に使うことはできません。

原則連帯保証人が必要で、連帯保証人がいない場合は公益財団法人の教育資金融資保証基金の保証を利用します。保証料は借入額や返済期間などによって変わりますが、200万円を返済期間10年間で借りた場合で6万円程度です。

世帯年収の上限額は次の表のとおり決められており、上回る方は融資を受けることができません。

| 子どもの人数 | 世帯年収(所得)の上限額 |

| 1人 | 790万円(600万円)※ |

| 2人 | 890万円(690万円)※ |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

民間金融機関の教育ローンのメリット・デメリット

国の教育ローンに引き続き、民間金融機関の教育ローンのメリット・デメリットも見ていきましょう。

民間金融機関の教育ローンのメリット

民間金融機関の教育ローンは、他行との差別化を図るために使い勝手の良さが重視されています。提供する金融機関ごとに差はありますが、主に次のようなメリットがあります。

- 限度額が大きい

- 用途の幅が広い

- 融資までが早い

- 金利優遇がある

- 借り方が選べる

- 団体信用生命保険つきのタイプもある

借り入れの上限額は金融機関ごとに差がありますが、最大1,000万円まで借りられる場合が多いです。用途の範囲もそれぞれ異なるものの、多くは塾や習い事なども対象です。入金までの日数は数日から10日程度で、国の教育ローンに比べると短期間です。また、金融機関によってはWEBからの申し込みや住宅ローンや給与口座の利用で優遇金利が適用される場合もあります。

なお、借り方と団体信用生命保険については、あとから「教育ローン選びのポイント」の項目で詳しく解説します。

民間金融機関の教育ローンのデメリット

民間金融機関の教育ローンには次のようなデメリットがあります。

- 国の教育ローンより金利が高め

- 変動金利の場合が多い

- 一定以上の年収が必要

金利相場は1.5~3.5%程度で、国の教育ローンに比べてやや高めです。さらに多くは変動金利で、金利上昇によって返済総額が増えるリスクがあります。

融資の条件は金融機関ごとに決められており、一般的には年収200万円以下の方は教育ローンの借り入れは難しいといわれています。

国の教育ローンと民間金融機関の教育ローンどちらが向いてる?

国の教育ローンと民間金融機関の教育ローンの特徴がわかったところで、それぞれどんな人に向いているのかを紹介します。

国の教育ローンが向いているのはこんな人

国の教育ローンの特徴を考えると、次のような人に向いていることがわかります。

- 固定金利の教育ローンを借りたい方

- 年収が低い方

- ひとり親世帯の方

- 連帯保証人がいる方

国の教育ローンの金利は固定金利としては低めです。ただし、変動金利も視野に入れれば、民間金融機関の方が低金利な場合もあります。

次の表にあてはまる方は金利や保証料が優遇されるので、国の教育ローンの方が向いているといえるでしょう。

| 優遇の対象となる人 | 優遇内容 | |||

| 家庭の状況 | 世帯年収 (給与所得者) | 世帯所得 (事業所得者) | 金利 | 保証料 |

| 母子家庭 父子家庭 交通遺児家庭 | 問わない | 問わない | 年-0.40% | 通常の1/2 |

| 扶養する子どもの人数が3人以上 | 500万円以内 | 356万円以内 | ||

| 世帯年収(所得)が一定以内 | 200万円以内 | 132万円以内 | 通常 | |

民間金融機関の教育ローンが向いているのはこんな人

国の教育ローンは年収の上限を超える方は利用できません。また、用途は中学校卒業以降の子どもの教育資金に限られるため、例えば高校入試のための塾費用などには利用できません。このように国の教育ローンを利用できない場合は、民間金融機関の教育ローンの中から自分に合ったものを選びましょう。

そのほか、民間金融機関の教育ローンは次のような人に向いています。

- 国の教育ローンでは金額が足りない方

- 必要な金額をその都度借りたい方

- 急いで教育ローンを借りたい方

- 団体信用生命保険つきの教育ローンを選びたい方

教育ローン選びのポイント

教育ローンを選ぶ際は、金利だけでなく借り方や返し方などチェックしたいポイントがあります。ぜひ、自分にはどんなローンが向いているのか考えながらご覧ください。

証書貸付型とカードローン型どちらがいい?

銀行の教育ローンの融資の受け取り方には、一括で借り入れる「証書貸付型」と必要な都度借り入れる「カードローン型」の2つのタイプがあります。

入学金や学費など必要な金額があらかじめ決まっている場合は、証書貸付型の教育ローンがおすすめです。借入時に月々の返済額が決まるため、無理のない返済計画が立てられます。ただし、追加で借り入れるには再度審査が必要です。

費用がどれくらいかかるかわからない場合は、カードローン型がおすすめです。子どもの在学期間中は限度額を上限に銀行ATMなどから必要な都度借入でき、借入残高は卒業後に毎月返済していきます。利子は借りた額にだけ付くので、念のため出費に備えておきたいという方にもおすすめです。

金利重視なら変動金利、安定重視なら固定金利

借入当初の金利は、変動金利の方が固定金利に比べて低めです。このため、金利が変わらなければ変動金利の方が返済総額を抑えられます。ただし、金利が上昇すると毎月の返済額も増えるため、貯蓄などで備えておく必要があります。

一方、固定金利は市場金利が上昇しても返済額は一定です。このため、支払いが増えると返済が困難になるという方には固定金利がおすすめです。ただし、返済期間が短ければ金利変動のリスクは小さいです。返済期間が数年程度であれば、金利タイプは気にせずより低金利の教育ローンを選ぶとよいでしょう。

在学中の返済が難しいなら「元金据置」可能かチェック

証書貸付型の教育ローンは、基本的に借り入れの翌月から返済が開始されます。しかし、在学中は学費のほかにも定期券代や教材費、自宅外通学なら仕送りなども必要です。教育ローンの返済が難しい場合は、元金の返済を卒業後に先送りして在学中は金利のみを支払う「元金据置」ができる教育ローンを選ぶとよいでしょう。

繰り上げ返済予定なら手数料もチェック

「繰り上げ返済」とは通常の返済とは別に元金の一部または全額を返済することで、返済総額を減らすのに有効です。しかし、繰り上げ返済手数料が高いと、かえって出費が増えてしまう場合も。手数料無料の教育ローンを選べば、こまめに繰り上げ返済しやすくなります。

金利を比較するときのポイント

教育金利を比較する際は、店頭金利だけでなく実際に適用される金利で比べる必要があります。特に、借入が高額な場合や返済期間が長い場合は0.1%の差で大きな違いが生じるため、慎重に比較して低金利な教育ローンを選びましょう。

保証料が必要なら上乗せ後の金利で比較

「保証料」とは、万が一返済できなくなったときに保証会社から金融機関に残金を払ってもらうための費用で、多くの教育ローンでは不要です。しかし、民間金融機関の一部や国の教育ローンで連帯保証人がいない場合は、借入額や借入期間に応じた保証料が必要です。返済シミュレーションするときは、保証料も加えて計算しましょう。

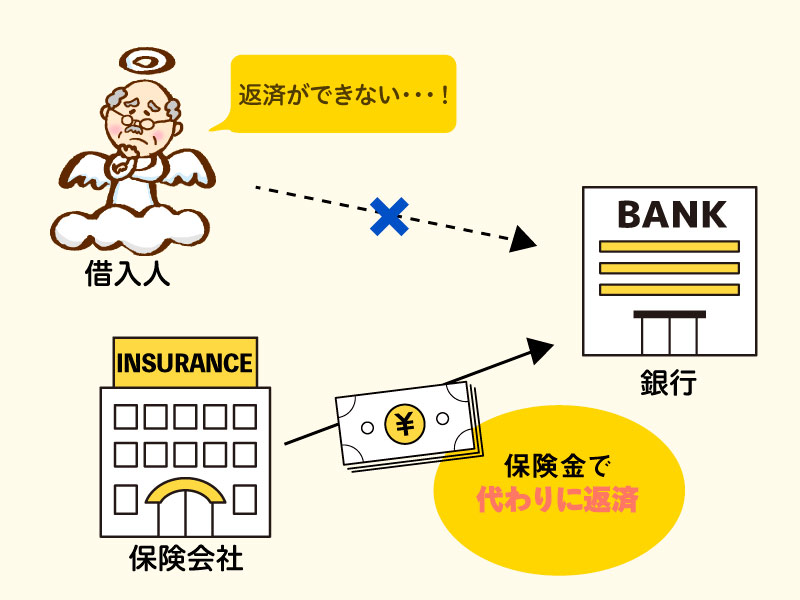

「団体信用生命保険」はもとから付いてる?金利上乗せがある?

団体信用生命保険(団信)は、契約者が亡くなったり高度障害状態になったときに保険金でローンを完済するための保険です。団信付きの教育ローンであれば、万が一のときも家族に債務を残さずに済みます。

民間金融機関の教育ローンの中には、団信がもとから付いているものや金利上乗せで付けられるものがあります。団信が必要な場合は、付けたときの金利で比較しましょう。

優遇後の金利を比較

国の教育ローンは、ひとり親家庭や収入の少ない家庭向けに金利の優遇があります。また、民間金融機関の教育ローンでは、WEBからの申し込みや住宅ローン、給与口座などの利用で優遇金利が適用される場合があります。可能なものは利用し、実際に適用される金利で比較しましょう。

教育ローンには審査がある

教育ローンには審査があり、申し込めば誰でも借りられるというわけではありません。具体的な審査基準は金融機関ごとに異なりますが、主に「安定した収入があるか」「信用情報に問題はないか」という点が重視されます。

対策することで審査落ちするリスクを下げられるので、借りられるか不安な方は審査についても知っておきましょう。

▼教育ローンの審査についてさらに詳しく知りたい方はこちら

教育ローンと奨学金の違い

| 金利 | 条件 | 返済義務 | |

| 教育ローン | 1.5~3.5%程度 | 特になし | 保護者 |

| 奨学金 | 低金利 | 成績による条件あり | 学生 |

教育資金の代表的な調達方法には、教育ローンのほかに奨学金があります。この2つの最も大きな違いは「誰が借りて誰が返すか」です。一般的に教育ローンは保護者が借りて保護者が返します。一方、奨学金は学生本人が申し込むため、返済義務も学生本人にあります。このため、子どもに借金を負わせたくないという方には、教育ローンの方が向いています。

さらに、奨学金は成績に関する条件があるため、一定以上の成績がないと借りることができません。しかし、教育ローンに比べると金利は低めで、成績によっては返済が不要な給付奨学金を利用できる場合もあります。

教育ローンと奨学金は併用も可能なので、入学金や授業料は教育ローン、一人暮らし費用は奨学金など使い分けるのもおすすめです。

▼奨学金についてさらに詳しく知りたい方はこちら

低金利の教育ローンを探すおすすめの方法

借入額が大きい場合や借入期間が長い場合は、少しの金利の違いで返済総額に大きな差が出ます。低金利の教育ローンを探す方法を紹介しますので、ぜひお役立てください。

地方銀行や信用金庫の教育ローン金利をチェック

地方銀行や信用金庫は地元の中小企業や個人を対象に営業していることから、都市銀行に比べて教育ローンに力を入れていることが多いです。金利も低い傾向にあるため、メガバンクしか口座を持っていないという方も地方銀行や信用金庫に目を向けてみましょう。

ただし、営業区域内に住所地、勤務地、学校の所在地のいずれかないと借りられない場合が多いため注意が必要です。

クラウドローンなら手間をかけずに低金利の教育ローンが探せる!

比較サイトで金利の安い教育ローンを探すと、上位に地方銀行が並んでいることがよくあります。しかし、営業区域内でないと利用できないため、結局どこにすべきかわからないことも。

そこでおすすめなのがクラウドローンです。クラウドローンには地方銀行が多く参加していますが、登録した情報をもとに融資可能な銀行からプランの提案を受けられるため、自分で営業区域を調べる必要はありません。

希望条件の登録から正式な契約までオンライン上で完結できるので、平日に窓口に行けない方や近くに支店がない銀行でも利用できます。申し込みから借り入れまでもスピーディーなので、急いで教育資金を用意したい方にもおすすめです。

教育ローンは金利を比較して選ぼう!

教育ローンを利用すれば、教育資金が足りなくても子どもの学びを後押しできます。奨学金とも併用できるので、教育資金に不安がある方は合わせて検討してみてはいかがでしょうか。

教育ローンの金利は取り扱う金融機関によって異なるため、複数のプランを比較することが大切です。また、どのような借り方や返し方が向いているかも家庭によって異なるため、より条件の合う教育ローンを選んで子どもの進学にお役立てください。

「どの銀行が融資をしてくれるか分からない」をクラウドローンが解決

クラウドローン(https://pre.crowdloan.jp/)は、個人が銀行から低金利でマイカーローン、教育ローンなどの融資を受けられる国内唯一のプラットフォームです。

融資の目的や時期、金額などをクラウドローンに登録すると、各銀行が融資可能な金額や金利のプランの直接提案してくれます。時間と労力をかけずに複数の銀行からより条件のよい融資を見つけることができます。

詳しくはこちら

この記事では、国の教育ローンと銀行の教育ローンをわかりやすく比較しています。それぞれのローンがどのような点で異なるか、また金利や利用条件などの基本情報を学ぶことができます。教育に関わる費用を賄うための選択肢として、どのローンが最適かを考える手助けとなります。さらに、奨学金との違いについても説明しており、賢く資金計画を立てるための有益な情報が得られるでしょう。