高金利の「学生ローン」に要注意!学生が利用できる教育ローンの活用法

2025年06月05日

「夢を叶えたい、でもお金が足りない。親にも頼れない…」そんな悩みから、駅前の看板で見かけた「学生ローン」に手を伸ばす学生も少なくありません。手軽さに惹かれて借りたものの、あとで高金利に気づいて後悔するケースも。知らないうちに将来の生活を圧迫してしまうこともあるのです。この記事では、学生ローンのリスクと、より安心して利用できる教育ローンの選び方や活用方法をわかりやすく解説します。

目次

学生ローンとは?

「学生ローン」とは、大学生や専門学校生など在学中の学生を対象としたローンのことです。東京では、新宿や高田馬場などの学生街に「学生ローン」と書かれた看板を掲げるビルを見かけることもあります。これらの多くは銀行ではなく、金融庁に登録された小規模な消費者金融、いわゆる「街金」と呼ばれる業者が運営しています。

学生ローンの金利は?

一見すると「学生でも簡単に借りられる手軽なサービス」と思われがちな学生ローンですが、実際には「高金利」が大きな特徴です。多くの業者が年利17~18%という、法律で認められたほぼ上限に近い金利を設定しており、一度借りると返済が長期化しやすくなります。

学生は本業が学業であり、社会人のように安定した収入がないため、貸し手側からは返済リスクが高いと見なされがちです。その結果、どうしても金利は高めに設定される傾向があります。サークル費や引っ越しの初期費用など、「少額だから大丈夫」と思って借りても、気づけば利息が膨らみ、返済が負担になるケースも少なくありません。

学生ローンを使うのはどんな人?

学生ローンの利用者には、「親元を離れて下宿している」「部活やサークルで忙しく、十分にアルバイトができない」など、生活費や急な出費に悩む学生が多く含まれます。また、「親に頼みにくい」「友人には相談しづらい」といった心理的なハードルから、街中の看板を見かけて、ふらっと借りてしまうケースも少なくありません。

近年では、インターンや副業で一定の収入を得ている学生も増えており、その収入をあてにして安易にローンを組んでしまう例も見られます。しかし、高金利の学生ローンは一度借りると返済が長引きやすく、想像以上に負担が大きくなることもあります。

「借りやすさ」ばかりに目が向き、「本当に返せるのか」という視点が欠けてしまうと、後悔する結果になりかねません。

高金利ローンと低金利ローンの差は歴然

たとえば、銀行が提供する学生向けローンの中には、金利1.9%という低水準のものもあります。では実際に、金利の違いによって返済額にどれほどの差が生じるのか、具体的な数字で見ていきましょう。

50万円を1年間で返済する場合、金利が1.9%であれば利息は約5,000円程度ですが、金利18%の学生ローンでは約50,000円にもなります。これだけ差が出ることを考えると、ローンを組むならできるだけ金利の低いものを選ぶことが重要であることが分かります。

銀行系の学生向けローンとは?

銀行の教育ローンや学生向けローンは、「使い道が限定されている」代わりに、金利が圧倒的に低いのが特徴です。とはいえ、その用途は意外に幅広く、学生が直面しやすい資金ニーズにも柔軟に対応しています。具体的には、以下のようなケースで利用が可能です。

- 大学や専門学校の学費

- ゼミや教材・テキスト代

- 資格取得の費用(例:公認会計士)

- 賃貸の初期費用や家賃

- サークル活動や部活動の費用

- 卒業旅行の費用

- 就職活動に必要な費用(交通費・パソコン購入費など)

また、銀行の教育ローンには、必要な金額を一括で借りる「一括型」のほかに、必要なときに必要な分だけ借りられるカードローンのような「極度額型ローン」もあります。実際に借りなくても、いざというときの備えとして契約しておくのもひとつの手です。

たとえば、「卒業旅行であと10万円あれば希望の旅先に行けるのに…」という場面でも、あきらめずに済むかもしれません。利用した分だけ返済すればよい仕組みのため、学生でも無理なく活用できるので、持っておいて損のない選択肢と言えるでしょう

クレジットカードのリボ払いとの違い

「それならクレジットカードで買えばいいのでは?」と思うかもしれませんが、注意が必要です。クレジットカードのリボ払いの平均金利は約15%で、学生ローンとほぼ同じ高金利です。一方、銀行の教育ローンの金利は約2%と低く、実に約7分の1の金利で借りられることになります。

さらに、リボ払いは毎月の支払額が一定なので返済しやすく見えますが、元本がなかなか減らず、完済までの期間が長引く傾向があります。月々の支払額だけで考えるのではなく、適用金利を意識して、早期返済を目指すことが大切です。

「クレジットヒストリー」を作るメリットとは?

銀行の学生向けローンを利用することには、実は意外なメリットがあります。学生のうちに少額のローンを利用し、きちんと返済しておくことで「クレジットヒストリー(返済実績)」を積むことができます。これは、社会人になってから車や住宅など高額なローンを組む際、審査で有利に働く可能性があるのです。

借入経験がない人よりも、返済実績がある人のほうが与信(信用力)を高く評価されやすく、金融機関にとっても「計画的に返済できる人物」として信頼材料になります。

学生のうちに少額でもきちんと返済する実績を作っておけば、将来の信用力アップにつながることは知っておいて損はないポイントです。

学生向けの銀行ローンを探すなら「クラウドローン」

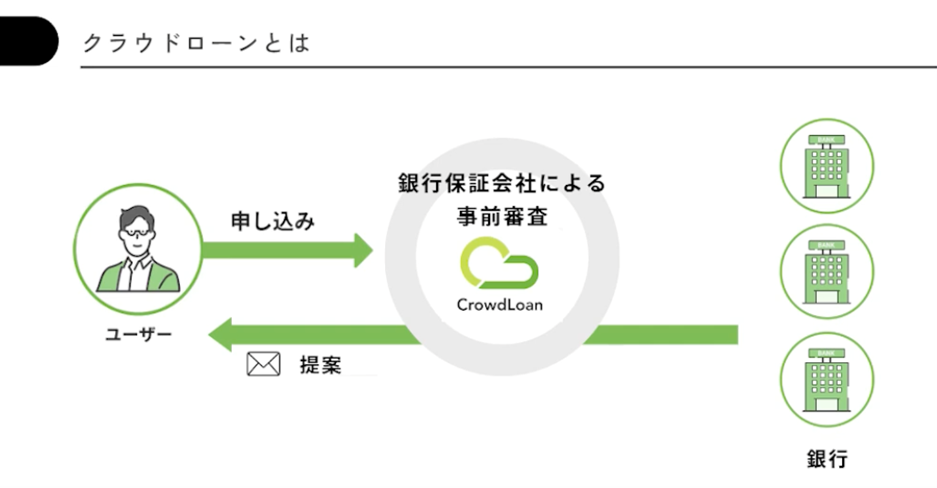

学生が安心して利用できる低金利ローンを手軽に探したいなら、無料で利用できる「クラウドローン」がおすすめです。2025年2月時点でクラウドローンは36の金融機関と連携しており、その中には学生向けのローン商品を提供している銀行も含まれています。

使い方もシンプルで、まずは入力した条件に基づいて保証会社による事前審査が行われます。審査に通過すれば、実際に適用される金利とともに複数の銀行からローンのオファーが届く仕組みです。

手間なく比較検討できるため、納得のいく条件でローンを組みたい学生にとって心強いサービスと言えるでしょう。

必要書類はスマホからアップロードでき、手続きはすべてオンラインで完結。平日の日中であれば、入力から審査結果の通知までわずか約3時間と、急な出費にもスピーディーに対応できます。

ただし、クラウドローンが提携している教育ローンの中には、学生本人による借り入れが認められない場合もあります。特に18〜19歳の学生は利用が難しく、原則として20歳以上が対象となるため、提案された銀行ごとの条件をよく確認してから手続きを進めることが大切です。

まとめ

夢を叶えるためにお金を借りることは、決して悪いことではありません。大切なのは、「どこから」「いくらで」借りるのか。その選択が、これからの人生に大きな影響を与えることもあります。

学生ローンは条件次第では、法定内であっても高金利となり、返済が重い負担になることもあります。だからこそ、焦らず慎重に選ぶことが重要です。

周囲に相談しづらいからこそ、自分で正しい情報を集めて、納得のいく選択をする力が問われます。まずは、無料で使えるクラウドローンを活用して、信頼できる銀行系ローンを比較・検討してみましょう。

「どの銀行が融資をしてくれるか分からない」をクラウドローンが解決

クラウドローン(https://pre.crowdloan.jp/)は、個人が銀行から低金利でマイカーローン、教育ローンなどの融資を受けられる国内唯一のプラットフォームです。

融資の目的や時期、金額などをクラウドローンに登録すると、各銀行が融資可能な金額や金利のプランの直接提案してくれます。時間と労力をかけずに複数の銀行からより条件のよい融資を見つけることができます。

詳しくはこちら